Osservare i tassi di interesse ai quali il Tesoro ha collocato i propri BoT dal 2002 in poi disegnati su un grafico interattivo è in fondo come scoprire il corpo o l’andatura sinuosa di un serpente. Un “serpente monetario” verrebbe da dire, perché “monetario” è nel gergo degli operatori finanziari quel mercato che riguarda le attività a brevissima scadenza ed elevato grado di liquidabilità come i BoT stessi, ma anche perché è la politica “monetaria” della Banca centrale europea (Bce) a guidare i movimenti di fondo delle aste di titoli di stato a breve termine: un serpente che tende a muoversi sempre più verso il basso e che qualche volta sembra perdere la direzione, o forse semplicemente la coda.

Nell’Info Data basta cliccare la data di emissione per apprezzare l’andamento del rendimento. Abbiamo evidenziato nel grafico la data del 13 settembre 2008, crack di Lehman Brothers e il 9 novembre 2011 data di uscita del Sole 24 Ore con il titolo “Fate presto”.

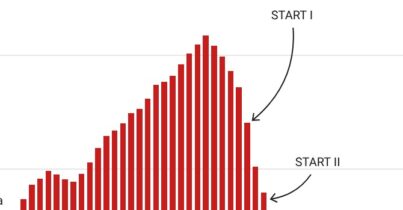

Due, sotto quest’ultimo aspetto, sono i momenti veri di discontinuità in questi ultimi quasi 15 anni: il primo risale alla primavera del 2008, la Lehman Brothers sarebbe fallita soltanto sei mesi più tardi, ma la crisi poi definita “del secolo”, quella provocata dai subprime (i mutui rischiosi concessi con manica troppo larga dalle banche statunitensi) era già deflagrata. E’ il periodo in cui le stesse banche diffidano l’una dell’altra e chiedono un premio per prestarsi il denaro, oppure non se lo prestano affatto, tanto che si parla di mercato monetario “congelato”.

Se chiedete a molte famiglie italiane con in carico un mutuo a tasso variabile, quella fase di pochi mesi sarà ricordata per l’Euribor “impazzito”: il tasso che appunto determina le rate di gran parte dei prestiti immobiliari e che era uscito dalla rotta determinata dalle politiche delle banche centrali a causa delle incertezze sulla solidità del sistema finanziario. I tassi di assegnazione dei BoT in asta, che tendono improvvisamente verso l’altro, sono l’altra faccia della medaglia riguardante proprio i titoli di Stato, che diventano improvvisamente più “cari” per il tesoro e al tempo stesso più convenienti per i risparmiatori.

Sono le Banche centrali, a cominciare dalla Federal Reserve americana e dalla nostra Bce, a ricomporre quella frattura a suon di misure di stimolo verso l’economia e di manovre monetarie: il costo del denaro viene ridotto drasticamente fino ai minimi storici e con esso precipitano anche i tassi dei BoT, che quindi perdono teoricamente attrattiva per i privati.

La seconda frattura, visivamente più rilevante della precedente perché il serpente pare addirittura “esplodere”, è datata 2011-2012 ed è quasi interamente legata al nostro Paese: è il debito pubblico italiano e la sua solvibilità a far paura ai mercati, che temono un effetto domino dopo Grecia, Irlanda e Portogallo. Per convincere gli investitori ad acquistare i titoli di propria emissione, il Tesoro è costretto a offrire un premio sempre maggiore e i tassi salgono. Dopo la calda estate di 5 anni fa, il culmine viene raggiunto a novembre quando, nel bel mezzo della crisi politica, i BoT offrono un rendimento superiore al 7%: sono giorni di tensioni alle stelle, misurati dal termometro dello spread BTp-Bund che di lì a poco assume il ruolo di protagonista assoluto nella vita di ogni giorno.

Servono nuove misure incisive e tempestive della Bce adottate dal presidente ”esordiente” Mario Draghi a domare le fiamme, oltre a un cambio di governo e a un impegno all’austerità finanziaria e a nuove riforme in Italia. L’incendio si spegnerà però soltanto l’estate successiva, quando a Londra lo stesso Draghi metterà a tacere una volta per tutte le scommesse sulla disgregazione dell’Unione monetaria con il celebre discorso del “faremo tutto il possibile”. I tassi dei BoT precipitano senza sosta verso il basso, fino ad abbattere la soglia dello zero nel novembre 2015: un investitore deve paradossalmente pagare per prestare denaro al Tesoro italiano, anche se a brevissima scadenza. È la tendenza comune ai Paesi europei, che si è rinforzata ancora di più dopo l’inattesa uscita della Gran Bretagna dall’Unione europea: ma i BoT, per fortuna, da tempo ormai non sono più presenti nei portafogli dei risparmiatori italiani.