L’andamento dello spread Btp-Bund si è ormai imposto nelle cronache (e nei commenti politici) come misura unica della sostenibilità del nostro debito. Ma c’è un fattore altrettanto importante che spiega la dinamica del debito pubblico e la sua possibilità (o meno) di collocarsi su una china discendente. E’ il differenziale tra tasso di interesse medio pagato sul debito (I) e la crescita nominale del Pil (G).

Lo si impara all’università: se I-G è positivo, allora solo con un buon avanzo primario si può ridurre il rapporto debito/Pil. E più elevato è il valore di I-G più elevato dev’essere l’avanzo primario (entrate in eccesso sulle spese, al netto degli interessi).

Il fattore (I-G) è al centro di un’analisi pubblicata sull’ultimo Bollettino economico della Bce, dal quale si evince che l’Italia è l’unico paese dell’eurozona costretto a mantenere un elevato avanzo primario visto che ha un (I-G) positivo. Secondo le previsioni di autunno della Commissione Ue nel 2017 tutti i paesi dell’area tranne l’Italia hanno registrato un differenziale (I-G) negativo e in quel territorio dovrebbero mantenersi fino al 2020. Che cosa significa? Che se dovesse peggiorare il ciclo e si rendessero necessarie misure di spesa per contrastare gli effetti di una stagnazione (per esempio più ammortizzatori sociali) tutti i paesi con un (I-G) negativo si troverebbero a giocare la partita dalla parte giusta del campo. E l’Italia?

Abbiamo chiesto all’Ufficio parlamentare di Bilancio una serie storica dei nostri (I-G) per metterla a confronto con la curva dello spread sui decennali e gli avanzi primari. Parte dalla seconda metà degli anni Novanta e si commenta da sè. Da ben prima del passaggio alla moneta unica, e costantemente poi, non abbiamo mai avuto un (I-G) negativo. Tra il 2000 e il 2001, anno del changeover, e a fine 2018, abbiamo sfiorato lo zero. Ma in negativo non ci siamo andati mai.

Anche nell’analisi offerta dalla Bce si guarda a serie storiche per far notare che (I-G) positivi oltre l’1,7% sono associati a livelli di debito pubblico maggiori a uguali al 90% del Pil.

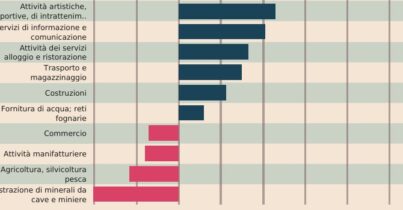

Ridiamo uno sguardo alla nostra serie storica di (I-G) e proviamo a riflettere sulle punte più alte: 7,79% nel 2009; 5,86% nel 2012; 4,44% nel 2013. Ecco che cosa significa essere vulnerabili: con un debito pubblico elevatissimo l’aumento dei tassi rende immediatamente molto salato l’onere da sostenere e di conseguenza azzera i margini finanziari per spese pro-crescita, compresi gli investimenti più efficienti. “L’Italia – spiega Alberto Zanardi, membro del consiglio UpBilancio – ha fatto in tutti questi anni significativi sforzi di consolidamento dei conti pubblici che però sono stati frustrati in termini di dinamica del debito/Pil da un elevato costo del servizio del debito, ben più alto di quanto sarebbe giustificato dei fondamenti della nostra economia, e da una crescita asfittica spiegabile anche da strozzature strutturali del nostro sistema produttivo”. Oltre a uno spread sotto controllo dobbiamo dunque guadagnarci un (I-G) negativo per rendere perlomeno credibile la nostra strategia di riduzione del debito in rapporto al prodotto nazionale. Prima passiamo dalla parte giusta del campo da gioco e meglio è per tutti.