Contributo a cura di Prometeia Associazione, think tank macro della società di consulenza Prometeia

www.prometeia.it/atlante

I titoli di debito pubblico, proprio come le azioni, possono essere liquidati velocemente, generando brusche oscillazioni nei prezzi e, quindi, nei rendimenti. Conoscere la composizione di chi detiene titoli sovrani è quindi utile a valutare la vulnerabilità degli Stati dovessero cambiare le preferenze degli investitori, nazionali ed esteri.

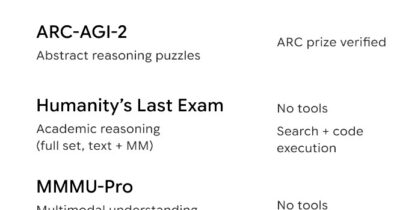

Abbiamo così scomposto il debito pubblico dei paesi ad alto debito dell’Eurozona – Grecia, Irlanda, Italia, Portogallo e Spagna – per tipologia di investitore: nazionale ed estero. Nella componente degli investitori esteri abbiamo evidenziato la parte detenuta dalle istituzioni europee, come il Meccanismo europeo di stabilità (European Stability Mechanism, ESM) o la BCE; a livello nazionale, invece, la suddivisione è tra banca centrale nazionale e settore privato domestico.

Ad oggi la base di investitori stranieri per Grecia, Portogallo e Irlanda è in buona parte costituita dalle istituzioni europee. Risulta invece marginale il ruolo del settore estero privato. In Grecia gli investitori ufficiali esteri, cioè facenti capo alle istituzioni internazionali (ESM, BCE e FMI), detengono l’80% del debito pubblico complessivo, pari a oltre il 142% del Pil; analogamente, per Portogallo e Irlanda il debito pubblico detenuto dagli investitori ufficiali esteri (circa il 32% e il 35% del debito totale) è pari rispettivamente al 39% e al 24% del Pil. In Irlanda in particolare ESM e BCE detengono circa un terzo dei titoli pubblici, con in più il ruolo fondamentale tra i detentori domestici svolto dalla banca centrale nazionale.

La situazione appare diversa per Italia e Spagna, dove le istituzioni europee detengono una quota minoritaria di debito sovrano. La maggior parte dei titoli pubblici è infatti detenuta dal mercato, rispettivamente pari al 79% e 53% in termini di Pil (60% e 55% rispetto al debito complessivo).

Per Italia e Spagna, una quota più elevata di titoli in mano al mercato implica una maggiore dipendenza dagli investitori e, quindi, un maggior rischio di rifinanziamento. In Grecia, Portogallo e Irlanda, al contrario, il contributo del settore istituzionale europeo attenua in modo significativo tale rischio, concorrendo al contenimento dei rendimenti dei titoli governativi.