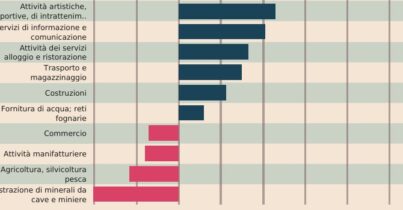

Le misure di emergenza messe in campo dal governo fino ad agosto hanno garantito alle imprese la liquidità che sarebbe scomparsa a causa dei flussi di cassa e dei profitti cancellati dall’epidemia. Ma il maggiore indebitamento, in particolare per le imprese più rischiose, aumenta ora i rischi di insolvenza. Questi i risultati cui giunge l’ennesimo lavoro di ricerca prodotto da Bankitalia sugli effetti economici della crisi in pieno corso: una “Nota Covid-19” dedicata all’impatto sui bilanci di circa 730mila società di capitali che rappresentano l’80% del valore aggiunto nazionale e l’87% del fatturato complessivo. Secondo gli analisti in assenza delle misure di sostegno (si arriva fino al dl “Agosto” e non si considero i dl “Ristori”), il forte calo del fatturato avrebbe determinato quest’anno un fabbisogno di liquidità complessivo pari a circa 48 miliardi per circa 142.000 imprese (il 19% del campione) e una netta contrazione degli utili, che avrebbe reso sotto-patrimonializzate circa 100mila imprese (il 13,8 per cento del totale). Grazie ai tamponi governativi (soprattutto cig e contributi a fondo perduto) circa un terzo delle imprese (42mila su 142mila) potrebbero invece soddisfare il proprio fabbisogno di liquidità, mentre quello delle rimanenti 100.000 si ridurrebbe a circa 33 miliardi. Considerando anche i crediti ottenuti tra febbraio e luglio con le garanzie pubbliche o tramite la Sace, salgono a 55mila le aziende con liquidità assicurata, e il fabbisogno residuo scenderebbe a 28 miliardi, per 45mila aziende che occupano circa un milione di addetti.Le misure avrebbero inoltre ridotto il numero di imprese potenzialmente sottocapitalizzate a circa 88.000, contro le 100.684 che si sarebbero trovate con un patrimonio a rischio per via della crisi Covid-19. La carenza di patrimonializzazione è quantificata in 27 miliardi.

L’analisi è stata realizzata partendo dai bilancio 2018 delle aziende e calcola l’impatto della crisi a livello settoriale e non di singola impresa, inoltre come detto prende in considerazione solo le società di capitale, escludendo la più vasta platea delle imprese minori. In questo senso le stime vanno considerate come solo in parte rappresentative, tenendo conto che i rischi di insolvenza possono essere anche maggiori tra le imprese più piccole.

A conferma della debolezza in cui versavano molte imprese prima della crisi, nella Nota di Bankitalia si fa notare come, nonostante gli interventi, restano in deficit di liquidità altre 99.500 imprese, di cui poco più di metà sarebbero state classificate in questo stato anche senza l’epidemia. Guardando ai livelli di patrimonializzazione, anche in assenza della pandemia 70.000 imprese (9,6 per cento del totale) si sarebbero trovate comunque in crisi entro il 2020 con un deficit di patrimonio di 23 miliardi.

Calo di redditività e maggiore indebitamento, ovviamente, hanno peggiorato il merito di credito delle imprese, che Bankitalia calcola attraverso l’In-House Credit Assessment System (ICAS), la stima dell’evoluzione delle principali poste di bilancio che permette di calcolare quale sarà, a fine 2020, la probabilità di insolvenza a 12 mesi per un campione di 270.000 imprese, rappresentative di oltre il 70% del fatturato delle società di capitali. Si tratta di una metodologia approvata dall’Eurosistema e dice che le probabilità di insolvenza passano dal 2,4 al 3% nel caso di accesso al credito di emergenza con garanzie pubbliche e dal 3,5 al 4,4% nel caso di ricorso al credito incondizionato. In entrambe le ipotesi, le probabilità stimate di default si collocherebbero comunque su livelli inferiori al massimo raggiunto in seguito alla crisi del debito sovrano (5,4% nel 2015), coerentemente con una situazione economico-patrimoniale stimata più solida.

Parte oggi una nuovo sezione del blog chiamata Data Analysis che ospiterà interventi di ricercatori e docenti universitari e analisi di data journalist ed esperti su working paper, articoli scientifici e studi che parlano in modo più o meno diretto alla società e alle politiche data-driven.

Titolo dello studio: Gli effetti della panemia sul fabbisogno di liquidità, sul bilancio e sulla rischiosità delle imprese

Gli autori: Antonio De Socio, Simone Narizzono, Tommaso Orlando, Fabio Parlapiano, Giacomo Rodano, Enrico Sette e Gianluca Viggiano.